「永遠の繁栄へと導く経営革新ブログ」

数字が苦手な経営者でも分かる決算書の読み方

決算書は決算報告書の略で、会社の利害関係者(従業員や株主、取引先、顧客、金融機関、行政など)に対して、会社の経営状態を報告するための書類です。

決算書とは、会社の経営状態の健康診断書のようなものです。健康診断を受ければ、血圧や血液検査などのさまざまな数値が並んだ健康診断書を受け取ります。そこに表示される数値は、その人の健康状態や問題点、今後、問題となる可能性のある点を示すものです。それと同じように、決算書に並んだ数字は、会社の健康状態を示しています。

数字の羅列から、そこに示された意味が読み取れるようになると、さまざまなメリットがあります。本記事では決算書の読み方を「数字が並んでいるのを見ると頭が痛くなる」という人にもわかりやすく説明します。

決算書を読めるようになるメリット

決算書とは、「決算書」という名前の書類を指しているのではなく、その会社の事業年度ごとの経営状態や財産状況などをまとめた、5種類の書類の総称<です。このうち特に大切なのは、次の3つです。

- 貸借対照表…会社の全財産が記載されています

- 損益計算書…会社がどんな方法でお金を稼いだかが記載されています

- キャッシュ・フロー計算書…会社の現金の出し入れが記録されています

この3つを見てもわかるように、決算書は会社の財務状況を多角的に示したものです。

決算書の作成には、簿記など会計上の知識が必要とされ、ほとんどの会社では税理士などの専門家に任せていることでしょう。しかし、経営者が決算書の見るべきポイントを把握した上で、ざっくりと読めるようになっておくと、次のようなメリットが得られます。

- 会社の経営状況を正しく知ることができる

- 資金調達の時期を知ることができる

- 金融機関に自社の財務状況を知らせることができる

各項目について詳しく見ていきましょう。

会社の経営状況を正しく知ることができる

決算書に記載されている数字は、会社の儲けはどのくらいなのか、財政状態はどうなっているのか、資金繰りは安定しているのかを示すものです。そのため、決算書を読めるようになると、自社の経営状態がはっきり把握でき、決算書を土台として将来の計画を具体的に立てられるようになります。

また、決算書が読めると、自社だけでなく取引先の経営状況も把握できます。その会社の利益や損失の状況や、財産の変化はどのくらいなのかを見ることで、取引上のリスクも判断できます。

資金調達の時期を知ることができる

決算書を読むことで、自社の手持ち資金がどれほどあり、それがどの時期にどのくらい出ていくかが理解できます。また、一定の資金がなくなっても、手元に十分な現金があるか、いつまでに現金を獲得できるか、ある期間にどのくらいの現金が不足するかなどの見通しを立てることができます。これにより、資金調達の計画を立て、適切なタイミングで銀行融資などの具体的な行動を取ることができます。

金融機関に自社の財務状況を知らせることができる

銀行を始めとした金融機関から融資を受けるためには、決算書の提出が求められます。また、書類を提出するだけでなく、経営者自身が面談の場で、金融機関に対して説明しなければなりません。

この時、決算書が読めれば、数値を示しながら裏付けのある説明ができます。そうすることで、金融機関との信頼関係を築くことができ、資金調達の際にも有利に進めることができます。

貸借対照表(B/S)の読み方

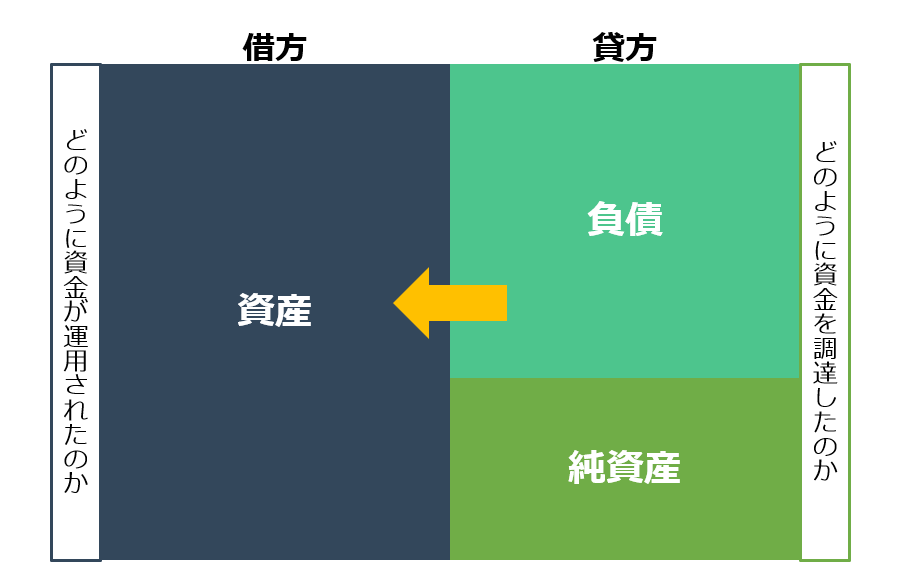

貸借対照表は、バランスシートともいい、B/Sと略されることもあります。貸借対照表とは、ある時点の会社の資産、負債、純資産をまとめた表です。

貸借対照表の左側(借方)の「資産」には、会社が保有する財産です。同時にこの財産は、売掛金や建物、土地などに姿を変えて運用されていることを示します。

これらの運用されている資金が、どこから、どのように調達されているかを明らかにするのが、貸借対照表の右側(貸方)の「負債」と「純資産」です。「負債」には、金融機関や仕入先から調達した資金が記載されています。また、「純資産」は会社の「資本金」や、会社の上げた利益を内部留保として蓄積した「利益剰余金」などから構成されている、返済を要しない資金です。

このように、貸借対照表は、資金がどこから来て、どのように運用されているか、右から左へと見ると、一目でわかるように対比されています。

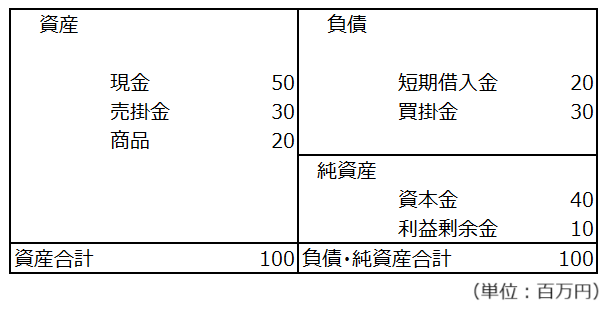

では、実際に数字が入った貸借対照表を見てみましょう。

【貸借対照表の例】

(〇〇年〇月〇日現在)

上図のように、貸借対照表では左側の「資産」の合計金額と、右側の「負債」と「純資産」の合計がかならず一緒になります。このように、左右の値が釣り合うことから、貸借対照表はバランスシートと呼ばれます。

貸借対照表の「資産」「負債」「純資産」とは?

貸借対照表の内容をざっくりと把握するために、もう少しそれぞれの項目について整理しておきましょう。

資産

「資産」は、「流動資産」と「固定資産」に分けられます。

流動資産とは?

1年以内に現金で回収される可能性が高い、現金化しやすい資産を指します。現金、預金、売掛金、有価証券などの当座資産、商品や原材料などの棚卸資産などが相当します。

固定資産とは?

長期にわたって使用するものとして保持している資産を指します。会社の建物や土地、工場、工場設備、車両などの有形固定資産のほかに、特許権や商標権、ソフトウェアなど、形のないものが金額に換算されて計上される無形固定資産があります。

負債

「負債」も「流動負債」と「固定負債」に分けられます。

流動負債とは?

支払手形や短期借入金など、1年以内に支払わなければならない短期の負債と、買掛金など営業上の負債を指します。

固定負債とは?

長期借入金や社債など、決算日から支払期限までが1年以上の長期負債のことです。

純資産

調達した資金の中で、返済の必要がない資金を「純資産」と呼びます。資本金や資本剰余金、利益剰余金などが純資産に相当します。

ざっくり知りたい「良いバランスシート」と「悪いバランスシート」

貸借対照表で見るべきは、次の2つのポイントです。

1. 流動資産>流動負債になっているか?…短期的な資金バランス

決算日から1年以内に資金化される見込みの運用資産である「流動資産」と、1年以内に決済される「流動負債」を比較します。

「流動資産」>「流動負債」であれば、当面の資金繰りは順調であるとみなすことができます。しかし、「流動資産」<「流動負債」であれば、短期的な資金繰りが厳しいことを意味しています。

2. 固定資産<「固定負債+純資産」になっているか?…長期的な資金バランス

長期的な資金バランスを見る場合は、すぐに資金化することが難しい「固定資産」と、返済する必要のない調達資金である「純資産」を比較します。理想的には「固定資産」<「純資産」なのですが、ほとんどの中小企業では、純資産は固定資産よりも少ないことが一般的です。そのため、数年先に返済期限がくる「固定負債」を「純資産」に合計して、固定資産と比較します。

固定資産<「固定負債+純資産」であれば、当面の資金繰りは、とりあえず大丈夫という判断ができます。

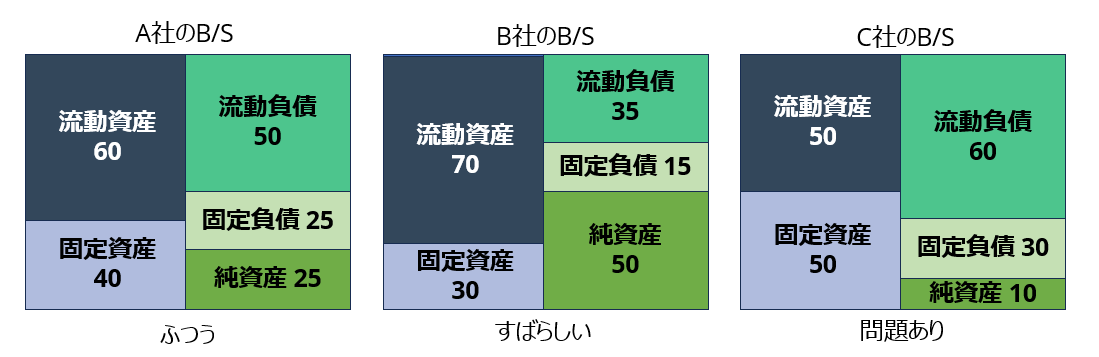

では、次の3つの会社の貸借対照表を、上記2つの観点から見てみましょう。

A社は「流動資産」>「流動負債」、「固定資産」<「固定負債+純資産」と、2点の基準を超えており、短期的な資金繰りにおいても、長期的な資金バランスにおいても、資金繰りはなんとか回っていることがわかります。

B社は「流動資産」は大きく「流動負債」を上回り、「純資産」だけで「固定資産」を上回っています。短期・長期とも資金バランスはすばらしく、資金面での不安がないことがわかります。

C社は「流動資産」<「流動負債」、「固定資産」>「固定負債+純資産」となっています。ここでは、流動資産と流動負債のバランスが崩れているところから、本来ならば、運転資金に充てられるべき短期借入金が、運転資金以外に充てられることで、資金繰りが厳しくなっていることがうかがえます。まずは資金が何に充てられているのかを見つけ、改善することが求められます。

損益計算書(P/L)の読み方

損益計算書とは、一定期間の売上高などの収益から、原価や費用などを差し引いて、その期間、どれだけの利益を上げたかを示す表で、Profit and Loss Statementを略してP/Lと呼ばれています。

損益計算書の目的は、会社がどんな方法でお金を稼いだかを明らかにすることです。損益計算書を見ると、一定期間の利益が、本業から得られたものなのか、副業で得られたものなのかを確認できます。

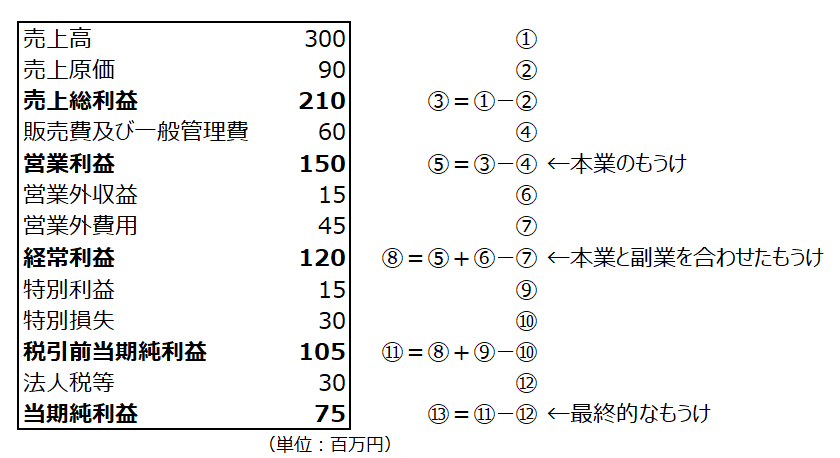

【損益計算書の例】

(〇〇年4月1日~〇×年3月31日)

損益計算書を構成する要素

損益計算書の各要素を順に見ていきましょう。

- ① 売上高:商品を売って得た金額

- ② 売上原価:商品の原価

- ③ 売上総利益:粗利益ともいい、売上高から売上原価を引いたもの

- ④ 販売費及び一般管理費:販管費とも言い、商品を販売・管理するための費用

- ⑤ 営業利益:売上総利益から販管費を引いたもので、本業で稼いだ利益を示す

- ⑥ 営業外収益:本業以外で稼いだ収益。利息の受け取りや、株の売却益などによる収益

- ⑦ 営業外費用:本業以外でかかった費用。利息の支払いや、株の売却損などの費用

- ⑧ 経常利益:本業と副業をあわせた利益。営業利益+営業外収益-営業外費用で求める

- ⑨ 特別利益:臨時の利益。例えば自社が所有する土地を売って得た利益など

- ⑩ 特別損失:臨時の損失。例えば火事や地震などによる損失

- ⑪ 税引前当期純利益:税金を引く前の会社の利益

- ⑫ 法人税等:利益にかかる税金の負担額

- ⑬ 当期純利益:すべての利益の総計から、すべての費用の総計を引いた会社の最終的な儲け

損益計算書で見るべきポイント

損益計算書には、5つの利益の項目があります。損益計算書を見る場合は、この5つの利益の項目に注目し、自社が利益を出す仕組みを分析することが重要です。特に最初のうちは「売上総利益」「営業利益」「経常利益」の3点に注目しましょう。

売上総利益

粗利益とも呼ばれる売上総利益の項目は、儲けの源泉ともいえるもので、この項目の数値が大きければ、扱っている商品が「高い商品力」を持っているといえます。

営業利益

営業利益は、会社の本業から得た成果を表すため、プラスであることが絶対に必要です。営業利益がマイナスである場合は、技術力や販売力、成長性に問題があるため、原因を見極め、早急な改善が必要です。

経常利益

損益計算書の中で最も重要とされるのは、会社の本当の儲けを表す「経常利益」です。最終的な「当期利益」がプラスであっても、「経常利益」がマイナスであれば、会社の事業は利益を生み出していません。事業の赤字を補填するために、固定資産の売却などにより、「特別利益」を生みだしている可能性があるからです。

重要な年次比較

損益計算書は、その年のものだけを見るのではなく、過去数年にさかのぼり、比較しながら見ていきましょう。年次比較することで、自社の伸びているところと落ちているところが把握できます。

キャッシュ・フロー計算書の読み方

キャッシュ・フロー計算書は、会社の一定期間の現金収支を明らかにした書類です。キャッシュ・フロー計算書を見ると、損益計算書では読みとることのできない会社のリスクがわかります。

なかでも黒字倒産のリスクは、損益計算書では見つけられません。売上があれば、売掛金が未回収であっても損益計算書では利益として記載されるからです。しかし、キャッシュ・フロー計算書は、利益ではなく会社に現金がどれだけ残っているかを記載するため、黒字倒産のリスクを見つけられるのです。

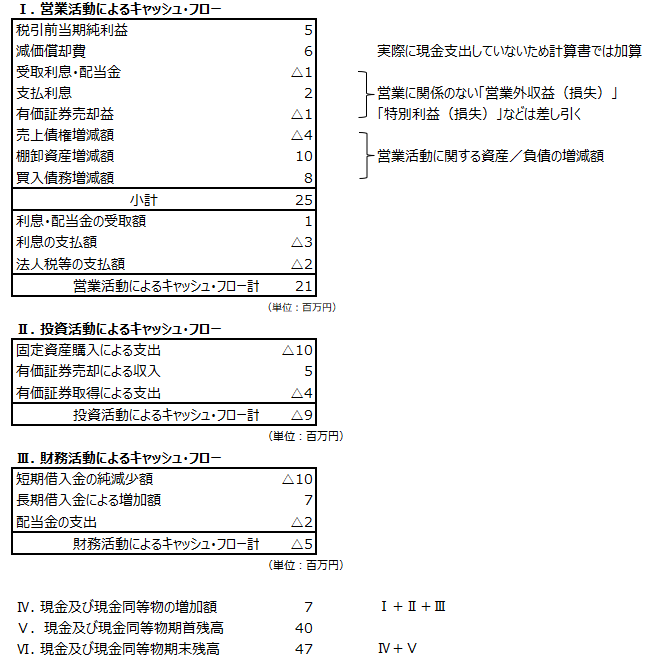

【キャッシュ・フロー計算書の例】

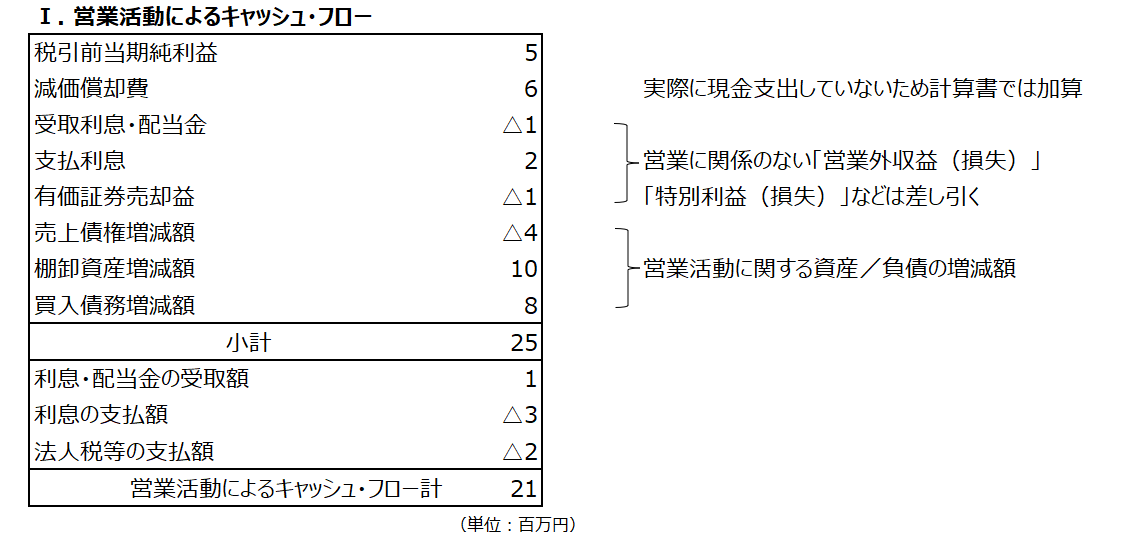

キャッシュ・フロー計算書では、現金の出入りを次の「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動によるキャッシュ・フロー」の3つに分類して記載します。それぞれについて見ていきましょう。

業活動によるキャッシュ・フロー

3つのキャッシュ・フローの中で最も重要なキャッシュ・フローが、「営業活動によるキャッシュ・フロー」です。この項目は、本業の事業活動による当期純利益や減価償却費などの収入から売上債権、棚卸資産などの増減額を調整します。会社が続いていくためには合計がプラスであることが絶対に必要です。合計がマイナスの場合はキャッシュ不足となり、設備投資や借入金を返済するために、さらに借入金に依存することになります。

【営業活動によるキャッシュ・フローの例】

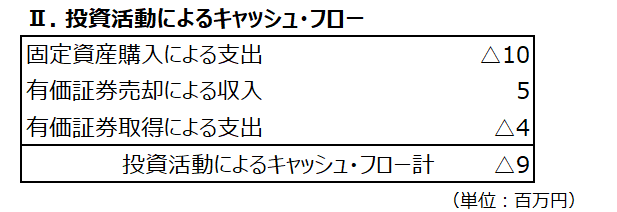

投資活動によるキャッシュ・フロー

「投資活動によるキャッシュ・フロー」は、会社が投資した額が記載されています。投資には、設備投資と株式投資の2種類があります。

投資活動によるキャッシュ・フローがマイナスの場合は、会社が将来のために積極的に投資を行っているといえるため、会社の経営にとっては合計額がマイナスであることが望ましいといえます。

この合計額がプラスということは、株や債券を売却して資金を確保している状態であるため、経営状態を見直す必要があります。

【投資活動によるキャッシュ・フローの例】

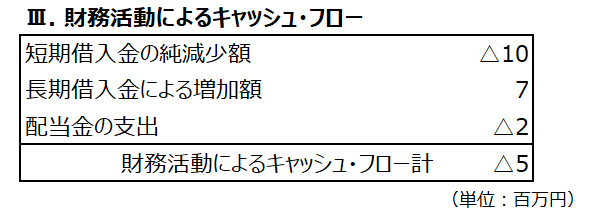

財務活動によるキャッシュ・フロー

資金調達のために会社がどれだけお金を借り、どれだけ返済したかを計算したものです。金融機関から調達したお金と株式の発行による株主から出資の2つに分けて計算します。プラスであれば、資金調達をしていることがわかり、マイナスであれば、借入金を返していることがわかります。

【財務活動によるキャッシュ・フロー】

基本的にはマイナスの方が会社経営は順調だといえますが、会社を成長させるために資金調達を行っているのであれば、プラスでも問題はありません。逆に、マイナスであっても、営業活動によるキャッシュ・フローを投資活動によるキャッシュ・フローに回さず、借金返済に追われている場合もあるため、「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」と合わせて、総合的に見ることが必要です。

キャッシュ・フロー計算書はプラスかマイナスかで判断する

会社の経営状態は、キャッシュ・フロー計算書の各項目がプラスかマイナスかでざっくりと判断できます。ここではA社、B社、C社の例から見ていきましょう。

【A社】

- 営業活動によるキャッシュ・フロー…プラス →本業は順調

- 投資活動によるキャッシュ・フロー…マイナス →本業で得られた余剰資金で投資を行っている

- 財務活動によるキャッシュ・フロー…マイナス →残りの余剰資金で借入金の返済を行っている

以上のことからA社の経営は順調であるといえます。

【B社】

- 営業活動によるキャッシュ・フロー…マイナス →本業はうまくいっていない

- 投資活動によるキャッシュ・フロー…プラス →投資の売却で本業の不足分を補っている

- 財務活動によるキャッシュ・フロー…プラス →新規の借入を行い、本業の不足分を補っている

以上のことからB社の経営はあまりうまくいっていないことがわかります。

【C社】

- 営業活動によるキャッシュ・フロー…マイナス →本業はうまくいっていない

- 投資活動によるキャッシュ・フロー…プラス →投資の売却で本業の不足分を補っている

- 財務活動によるキャッシュ・フロー…マイナス →銀行からの借入の返済にも追われている

以上のことからC社の経営はかなり危ない状態にあり、早急なテコ入れが必要です。

まとめ

本記事では、決算書の読み方、特に決算書の主要な柱である「貸借対照表」「損益計算書」「キャッシュ・フロー計算書」について、あすかタックス&コンサルティングが解説しました。

決算書のひとつひとつの数字を正確に理解することは難しいですが、「貸借対照表」「損益計算書」「キャッシュ・フロー計算書」それぞれのポイントを押さえ、どこをどのように見るかを知っておくだけで、会社の経営状態がわかるだけでなく、資金調達の時期を知り、さらに金融機関に自社の状況をきちんと説明できるようになります。

決算書の基本を理解し、ぜひ会社経営にお役立てください。また、あすかタックス&コンサルティングでは、決算書にあらわれた経営上の問題の原因を見極め、解決のお手伝いを行います。営業不振に悩む経営者は、ぜひ無料相談をご利用ください。

代表 石井 輝光

最新記事 by 代表 石井 輝光 (全て見る)

- 不動産投資は本当に節税にならない?知らないと損する誤解と仕組みを解説 - 2025年12月25日

- 不動産投資は若いうちに始めるべき?20代・30代が有利な理由を徹底解説 - 2025年12月25日

- 法人化の落とし穴!不動産を個人名義から法人名義に移すときの注意 - 2025年11月27日

ご相談ください

-

-

-