「永遠の繁栄へと導く経営革新ブログ」

M&Aで企業価値を高める9つのポイント

かつては企業の合併や買収というと、新聞の一面に大きく取り上げられ、大企業の一大イベントというイメージが強いものでした。しかし、今日では企業の経営戦略としてM&Aは一般的になりつつあります。中小企業においても事業承継や事業多角化の選択肢として、また、企業規模拡大の手段として実施されています。

本記事はM&Aで企業価値を高める方法に焦点を当て、「M&Aという言葉は聞いたことがあるが、よくわからない」という方でもわかりやすく解説します。

M&Aとは

最初にM&Aの意味を整理しておきましょう。M&Aとは「Mergers(合併) and Acquisitions(買収)」という英語の頭文字を取ったものです。

合併とは、ある事業が別の事業と統合されることをいいます。また、買収とは、ある事業が別の事業を買い取って事業を引き継ぐことです。この 2つの単語は厳密には異なる意味を持ちますが、「合併」と「買収」を連結したM&Aは、合併と買収に関連するプロセス全体を指します。

なぜ近年M&Aの件数が増加しているのか?

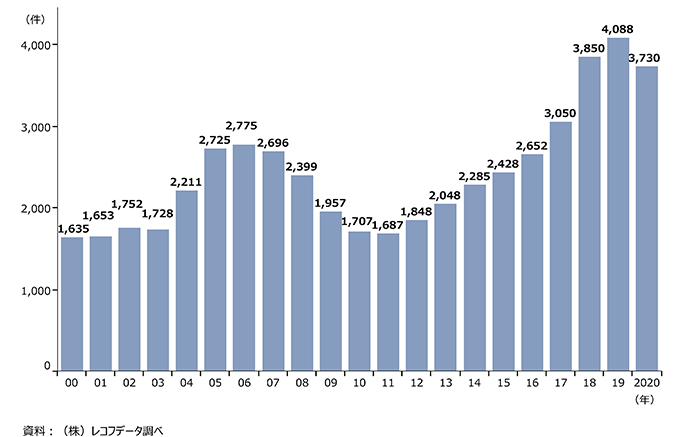

現在、日本では大企業ばかりでなく、中小企業も含めたM&Aの件数が増加しています。以下は2000年から2020年までのM&Aの件数の推移を示したグラフです。

【2000~2020年までの日本のM&A件数の推移】

出典:第2節 M&Aを通じた経営資源の有効活用(2022年度中小企業白書)

上記のグラフでは、コロナ禍の影響で2020年は前年から減少していますが、2021年のM&Aの件数は4,280件と過去最高となっています。

なぜこのように、近年になってM&Aは増加しているのでしょうか? その背景には、次の理由 が考えられます。

事業承継と経営者の高齢化

日本の中小企業の多くは、経営者の高齢化という大きな課題を抱えています。事業の持続性を確保しつつ、その課題を解決する選択肢として、親族ではない第三者に承継させるためのM&Aが注目されるようになりました。

成長戦略としてM&Aを活用

事業承継の手段としてだけではなく、成熟市場での成長戦略としてもM&Aは注目されています。M&Aを活用して新市場に迅速に進出したり、ノウハウを取得したりして競争力を高める企業が増加しています。

国の推進とアドバイザリーサービスの普及

国は優良な会社の存続や従業員の雇用を確保するために法整備を進め、「中小M&A推進計画」などの施策を通じてM&Aを推進しています。そうした施策を受け、公的機関やコンサルタント、税理士事務所などの組織が中小企業のM&Aを手助けするようになっています。

M&Aのメリット・デメリット

M&Aでは売り手、買い手双方に、メリット・デメリットがあります。それぞれのメリットとデメリットを整理し、メリットを活かし、デメリットを回避する方法を理解しましょう。

M&A売り手のメリット

自社や事業の売却を考える企業にとってM&Aには次の2つのメリットがあります。

事業承継問題が解決できる

高齢化社会が進む日本では、事業自体は赤字でなくても経営者が高齢になり、後継者がいないために廃業を考える中小企業が増えています。しかし、M&Aによって別の企業に事業承継した場合は、事業を継続できます。そのため、従業員の雇用も守られ、取引先や顧客に迷惑をかける心配もありません。

事業の選択と集中ができる

赤字部門や採算性の低い事業を売却し、得た資金をコア事業に集中することができます。自社にとっては「不採算部門」であっても、その分野に進出したい企業は興味を持つ可能性があります。

M&A売り手のデメリット

M&Aを検討する場合には、デメリットを理解し、適切な戦略と計画を立てる必要があります。M&Aのデメリットとしては、次のものがあります。

買い手が見つからない可能性がある

自社や事業の買い手を見つけることは簡単ではありません。M&Aを検討する場合には、信頼できる専門家の手を借りることが非常に重要です。

顧客流出の可能性がある

既存の顧客の中には、経営母体が変わることを嫌って流出する企業が出てくるかもしれません。M&Aを行う場合には、取引先にも十分な説明を行い、理解を求める必要があります。

人材流出の可能性がある

事業の一部を売却することで企業の将来に不安を感じた社内の人材が、競合他社に流出する可能性があります。そうならないために、社内の周知徹底と、社員の保証について売却先と確認しておかなければなりません。

M&A買い手のメリット

売上増大や企業価値の向上を目指す企業にとって、M&Aは魅力的な戦略です。買い手にとってのM&Aのメリットを整理しましょう。

事業規模を拡大できる

M&Aによって事業規模を拡大することで、規模の経済性を活かして生産効率を高め、コスト削減が実現できます。

技術力が獲得できる

M&Aによって進出したい分野の企業から技術やノウハウを取得し、導入することができます。新しくこの分野に進出したい、進出することで、既存の分野とのシナジー効果(相乗効果)が得られるという分野があれば、M&Aのメリットを最大限活かすことになるでしょう。

人材不足の解消

労働人口の減少で、中小企業の多くが人材難に直面しています。M&Aを通じて特定の技能を持った人材を確保することができます。

M&A買い手のデメリット

買い手にとってのM&Aの考えられる主なデメリットを押さえておきましょう。

価格設定が難しい

会社や事業を購入する場合、購入価格設定の誤りはリスクを伴います。高額な買収価格を支払うことで資金不足に陥ったり、適切な評価を行わなかったために資産の実際の価値を低く見積もったり、というリスクです。そのようなことのないよう、信頼できる専門家の手を借りる必要があります。

統合のために複雑な作業が求められる

企業の統合は、組織や文化、テクノロジー、業務プロセスなどの面で複雑な作業が必要です。統合プロセスがスムーズに進行しない場合、業務全体に悪影響が出る可能性があります。

文化の不一致

企業間で文化の違いが存在する場合、従業員の満足度や労働力の安定性に悪影響を及ぼすことがあります。M&Aを通じて大きな成果を上げるためには、買収先・自社双方の社員とのコミュニケーションを深め、不満などが出ないようにすることが重要です。

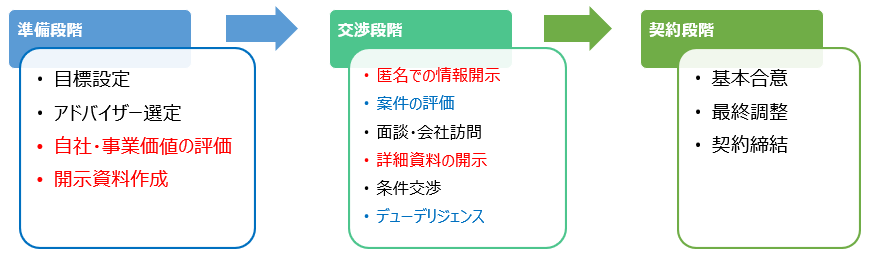

M&Aの流れ

M&Aは通常、下図のような流れで進みます。赤い部分は売り手、青い部分は買い手、黒い部分は売り手・買い手の両方に関わる部分です。以下に各プロセスを説明します。

準備段階

M&Aの成功に向けた基盤を築くために、準備はしっかり行っておかなければなりません。自社にとっての目標設定、戦略的な計画、評価と選定、そして最終的なマッチングは、M&Aプロセス全体の成功に影響を与えます。

1. 目標設定

これは、なぜM&Aを行うのか、何を達成したいのかを定義するプロセスです。売り手であれば、従業員の保全や不採算事業の整理など、自社の目的に合わせて具体的に数値も含めた目標を設定します。また買い手であれば、市場拡大や競争力強化、収益増加など、M&Aで達成したい目標を具体的に設定します。

2. アドバイザー選定

M&Aを進めるうえで、会計や税務、法律上の問題をクリアにするために、専門家の手を借りなければなりません。信頼のおけるアドバイザーを選定します。

3. 自社・事業価値の評価

売り手はデューデリジェンス(買い手が対象企業の企業価値や事業価値を精査するプロセス)に備え、自社の現状を厳密に評価します。これには財務が含まれ、財務状況、資産、負債、収益、利益などを詳細に分析します。

4. 開示資料作成

一般に公開される開示資料(ノンネームシート)を作成します。これは自社が特定されないように会社名を伏せたもので、簡略な情報のみを記載します。

交渉段階

交渉段階では、以下の項目が一般的に実施されます。これらのプロセスは、M&A交渉段階において双方の企業が相互に情報を共有し、合意に達するための重要なステップです。

1. 匿名での情報開示(売り手)

売り手は開示資料を公開し、潜在的な買い手に興味を引く情報を提供することから始めます。通常、この段階では売り手の会社名は非公開とされ、機密性が保たれます。

2. 案件の評価(買い手)

買い手は提供された情報を評価し、M&A案件の魅力度を検討します。限定的な情報から、どのくらいの価格を提示すべきかを検討します。

3. 面談・会社訪問

買い手は売り手と面談や会社訪問を行い、より詳細な情報を収集し、売り手との信頼関係を構築します。

4. 詳細資料の開示(売り手)

売り手は買い手に対して、詳細な企業情報を提供します。これには財務報告書、契約、組織構造、知的財産、リスク要因などが含まれます。

5. 条件交渉

M&Aの条件について交渉を行います。価格、支払い条件、統合計画、法的な条件などが協議されます。

6. デューデリジェンス(買い手)

買い手は売り手の企業に対してデューデリジェンス調査を実施します。これにより、財務、法的、税務、業務、技術などの側面に関する詳細な情報が確認され、リスク評価が行われます。

条件交渉は、合併や買収の条件を最適化し、双方の利益を保護するためのプロセスです。また、デューデリジェンス調査は特に重要で、潜在的なリスクや機会を明らかにするのに役立ちます。

M&Aで企業価値を高める9つのポイント

M&Aは売り手、買い手双方にとって非常に重要な要素ですが、その意味合いは異なります。売り手は自社の企業価値を高めることにより、より良い評価(買収価格)を得ることができます。また、買い手にとってはM&Aによって企業価値を高めることがM&Aの目的です。

ここでは売り手と買い手それぞれが企業価値を高める方法について整理しましょう。

売り手が自社の企業価値を高める4つのポイント

企業の売り手は自社をより高く売却するために、企業価値を高めなければなりません。ここでは売り手企業が企業価値を高め、潜在的な買い手に魅力的に映るようにするためのポイントを紹介します。

1. 収益性の向上を図る

成長の機会を探し、実現可能な成長戦略を策定しましょう。新たな市場に進出するほか、提供価値が高い製品に集中したり、製品ラインを拡大させたり、新製品や新サービスを開発するなど、成長に向けた明確な計画が企業価値を高めます。

2. 業績を最適化させる

効率化の取り組みやコスト削減プロジェクトを実施しましょう。滞留在庫や遊休資産の処分で保有コストを削減できるだけでなく節税にもなります。これにより、収益性が向上し、企業価値が増加します。また、処分した資産の価格は処分した年の経費に計上することができます。

3. 財務管理を強化する

財務状態を健全化し、財務リスクを最小限に抑えましょう。キャッシュフロー管理、資本構造の最適化、資産の最適活用を行います。

4. 人材とリーダーシップの発展:

優秀な人材を引き留め、育成し、リーダーシップ力を高めるためのプログラムを実施しましょう。強力なリーダーシップと組織力は企業価値を高める要因です。

これらの方法を総合的に活用し、企業の持続的な成長と価値向上を図ることで、M&Aにおいて高い評価を受ける準備が整います。

買い手がM&A後に自社の企業価値を高める5つのポイント

M&Aを成功させ、自社の企業価値を高めるために、買い手は以下の方法を実行しましょう。

1. 合併および統合計画を策定する

M&Aの成功の鍵は、適切な合併および統合計画を策定することです。計画には組織の文化統合、プロセスの最適化、人材の適切な配置、システム統合などが含まれます。スムーズな統合は、企業価値を高めるために不可欠です。

2. シナジーを最大化する

合併によって創出されるシナジー効果を最大化することが重要です。これは、重複する機能や資産の削減、効率的なリソースの活用、市場拡大、および収益の増加を意味します。

3. 技術・研究開発を自社部門に統合する

自社の新製品・新サービス開発を強化するためにM&Aを通じて技術力や開発力を獲得した場合は、新製品やサービスが迅速に市場に投入できるよう、自社の保有するリソースに効果的に統合することが重要です。

4. 費用削減と効率化

合併に伴って重複する業務や機能を削減し、効率を向上させることで、コストを削減できます。これにより、収益の増加や利益率の向上が実現し、企業価値が向上します。

5. ブランディングとマーケティング

合併後、ブランディングとマーケティング戦略を見直し、新しいアイデンティティや価値提供を明確に伝えることが重要です。良好なブランドイメージは企業価値に寄与します。

これらの方法を組み合わせて、M&Aを成功させ、企業価値を高めることができます。ただし、成功のためには慎重な計画、デューデリジェンス、実行が不可欠です。

企業価値を劇的に高めたM&Aの事例

M&Aが成功したかどうかは、買い手企業がM&A後にどれだけ企業価値を高めることができたかどうかで測られます。ここではM&Aによって利益成長や多角化を成功させた企業の例を見ておきましょう。

アメリカ企業M&Aの3つの成功事例

M&A大国アメリカ では20世紀初頭からM&Aが始まっており、1970年代から本格化しています。多くの企業がM&Aを繰り返しながら事業を拡大し、成長を続けているなかから、日本でも有名な3つのアメリカ企業の事例を紹介します。

ウォルト・ディズニー・カンパニー

2006年、ウォルト・ディズニー・カンパニーはアニメーションスタジオのピクサーを74億ドルで買収しました。このM&Aにより、ディズニーはアニメーション分野でのリーダーシップを強化し、『トイ・ストーリー』や『ファインディング・ニモ』などの成功作品を手に入れ、企業価値を向上させました。

Facebook(現Meta)

2012年、Facebookは写真共有アプリのInstagramを10億ドルで買収しました。このM&Aにより、Facebookはモバイルプラットフォームでの存在感を強化し、数十億のユーザーを獲得しました。Instagramはその後急速に成長し、広告収益を増加させ、Facebookの企業価値を大幅に高めました。

Amazon

2017年、Amazonは高級食品スーパーマーケットチェーンのホールフーズ・マーケットを137億ドルで買収しました。このM&Aにより、Amazonは食品小売業界に本格的に参入し、物理店舗とオンラインプラットフォームを組み合わせて成長し、企業価値を高めました。

日本企業M&Aの3つの成功事例

イオングループ

イオングループはM&Aを軸とした事業拡大を経営戦略としており、小規模の買収を数多く行いながら成長を続けています。江戸時代に三重県四日市で小間物商として誕生した岡田屋は、1970年から本格的にM&Aを開始します。フタギ、シロ、カワムラなどを合併し、ジャスコに社名変更して、現在のイオングループの基礎を築くと、以降、各地のスーパーを合併して規模を拡大し続けています。

商船三井

三井船舶、大阪商船、日東商船、大同海運、山下汽船、新日本汽船の6社の合併にルーツを持つ商船三井は、今なおM&Aを積極的に行いながら、事業を拡大しています。近年では主力事業である海運業以外でも不動産やフェリーなど、非開運事業にもM&Aを通じて積極的な事業展開を行っています。

ベネッセ

「進研ゼミ」など教育事業の展開で有名なベネッセも、M&Aを通じて事業拡大を進めている企業です。教育事業だけでなく、近年は介護や海外事業にも進出しているほか、2023年には女性に特化した人材紹介・マッチングサービスWarisをM&Aを通じて傘下に収め、女性の働き方・キャリア支援に進出しようとしています。

これらの実例は、M&Aを通じて企業が新たな市場に進出し、競争力を向上させ、企業価値を飛躍的に増加させた成功事例です。M&Aは戦略的な成長を実現するための有力な手段の一つとして広く活用されています。

M&Aを事業の成長に活かそう

本記事では売り手、買い手双方の立場からM&Aについて詳しく見てきました。売り手にとってはM&Aは事業承継問題の解決や、コア事業への集中というメリットがあります。また、買い手にとっては事業拡大や技術力の獲得、人材不足の解消というメリットがあります。

しかし、売り手と買い手の双方がWin-WinとなるM&Aを成立させるためには、入念な準備と専門的な知識が必要です。M&Aを通じて事業を拡大したい、また、M&Aを通じて事業承継を行いたい、と考える経営者は、まずは信頼のおける専門家を探すことから始めましょう。

あすかタックス&コンサルティングはこれまで数多くのM&Aを成功に導いてきました。事業を売りたいと考える企業様には、どこよりもマッチした買い手を、また事業を拡大したいと考える企業様には、ふさわしい事業の選定だけでなく、マッチング後のコンサルタントも行っております。

M&A・事業承継についてのご相談は、ぜひあすかタックス&コンサルティングにお任せください。

代表 石井 輝光

最新記事 by 代表 石井 輝光 (全て見る)

- 不動産投資は本当に節税にならない?知らないと損する誤解と仕組みを解説 - 2025年12月25日

- 不動産投資は若いうちに始めるべき?20代・30代が有利な理由を徹底解説 - 2025年12月25日

- 法人化の落とし穴!不動産を個人名義から法人名義に移すときの注意 - 2025年11月27日

ご相談ください

-

-

-