「永遠の繁栄へと導く経営革新ブログ」

意外に知らない手形割引の仕組みとメリット・デメリット

資金繰りに悩まない経営者はいません。資金繰りを改善する方法は1つでも多く知っておきたいと考えている経営者も多いことでしょう。

手形割引は、売上が現金化されるまで時間のかかる取引を多く行っている会社の資金繰り改善におすすめの方法です。本記事では手形割引の仕組みやメリット・デメリット、手形割引を依頼する機関について、わかりやすく紹介します。

手形割引の仕組み

手形割引とは、自社の保有する手形を金融業者や金融機関に依頼して換金することです。正確に理解するために、まず「手形」について整理しておきましょう。

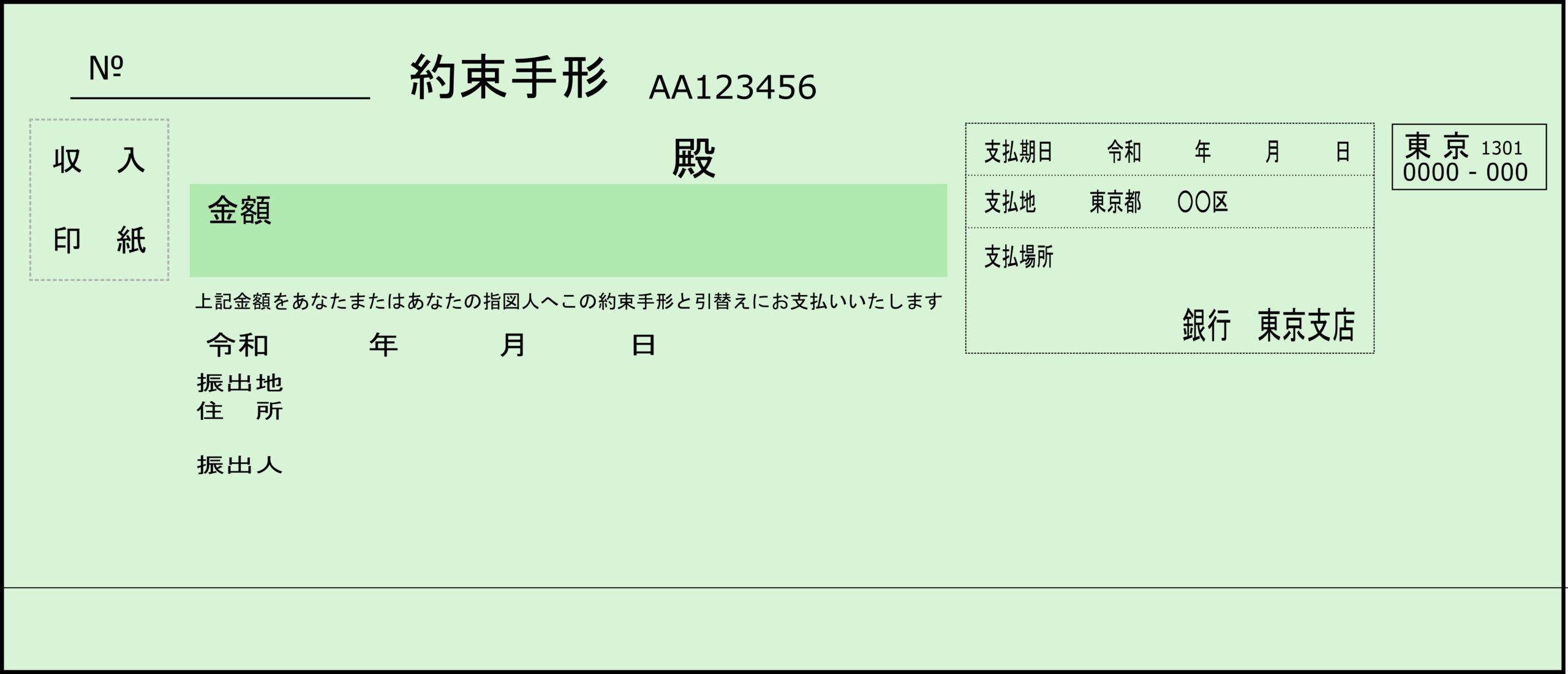

約束手形とは?

手形とは、約束手形のことです。約束手形とは、会社が銀行に当座預金口座を開設し、当座勘定取引契約を結ぶと、銀行から約束手形用紙を購入することができます。この約束手形用紙に「受取人」「支払期日」「振出人」を記入することで、支払の場合に現金の代わりに利用することができます。

また、受取人は、支払期日になったら、この手形を金融機関に持ち込めば、現金化することができます。

手形割引とは

支払に使われる約束手形は、ほとんどの場合、支払期日は数か月先に指定されています。受け取った側がもっと早く換金したいと考えた場合は、金融機関や金融業者に持ち込みます。持ち込まれた金融機関や金融業者は、手形金額から支払日までの金利と手数料を引いた現金を、手形を持ち込んだ人に支払います。これを手形割引といいます。

建設業や製造業など、売上となるまで数か月かかる仕事の場合、受取側の換金方法として、一般的に利用されている方法の一つです。

手形割引の仕組み

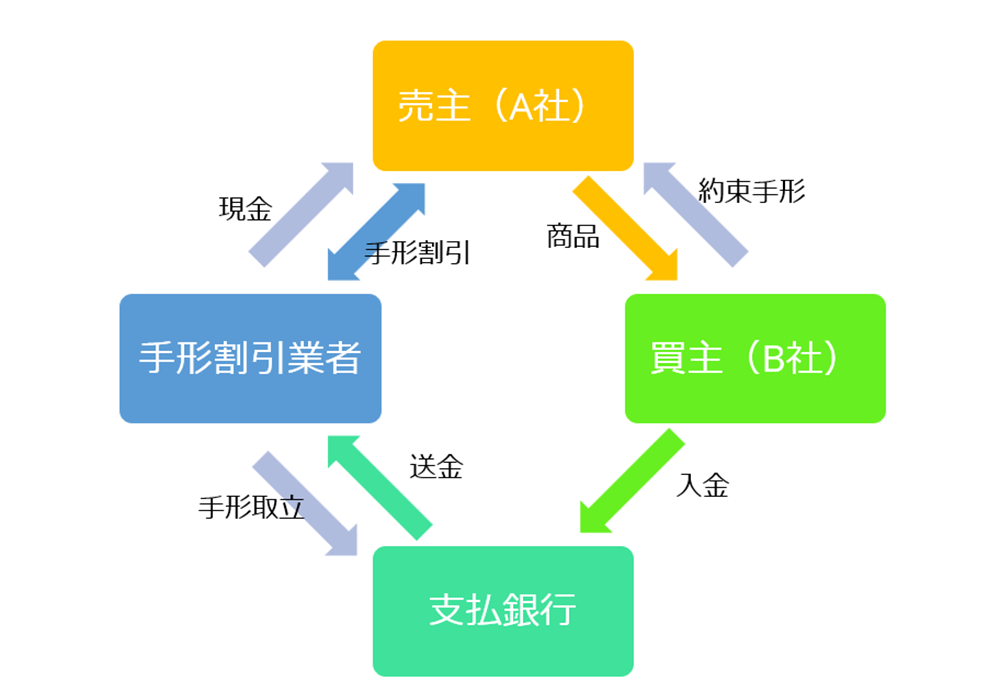

手形割引の仕組みを、具体例で見ていきましょう。

- ①A社はB社に100万円の商品を販売しました。B社は現金の代わりに、約束手形を振り出し、A社に渡します。

- ②A社は手形割引業者に割引を依頼し、手形を譲渡します。手形割引業者(金融業者や金融機関)は、手形の期日までの金利と手数料を引いた現金をA社に支払います。

- ③手形割引業者は、支払期日に割引された手形の取立を支払銀行に行います。

- ④支払銀行はB社より入金されていた当座預金から決済を行います。

手形割引料が決まる仕組み

手形割引を利用する場合、得られる現金は支払手形の額面から、支払期日までの金利を元にした手形割引料と手形取立手数料(手形1枚につき決められた費用)とを引いたものとなります。額面から引かれる金額は、どのくらいの額になるのでしょうか?

手形割引料は次の式で求めることができます。

手形割引料=支払期日までの手形額面金額×手形割引率(年率)×(支払期日までの残日数÷365)

ここでは上記の例で実際にいくらになるか計算してみましょう。A社はB社から振り出された100万円の約束手形の手形割引を銀行に依頼したとします。支払期日は90日後なのですが、受け取ってすぐに依頼したので支払期日までの残日数はそのまま90日となります。

手形割引率は、一般的に銀行が1~3%程度、信用金庫が2~5%程度、手形割引業者が5~20%程度が相場だとされています。ここでは2%であると仮定します。

また、手形取立手数料は金融機関によって決められており、一般的に220円から1,320円とされています。ここでは仮に500円としておきます。

手形割引料=100万円×0.02×(90÷365)≒4,931円

A社が入手できる現金は100万円-4,931円-500円=994,569円

手形割引によってA社は上記の現金を入手できます。

手形割引のメリット・デメリット

手形割引のメリットとデメリットを整理しておきましょう。

手形割引によるメリット

手形割引を利用した場合、主に以下の3点のメリットがあります。

1.早期現金化により資金繰りが改善できる

手形決済による支払サイトは一般的に期間が長く、支払日が3、4か月後の月末に設定されている場合もあります。そのため、売主にとっては現金化まで時間がかかり、それまでの間に仕入代金や人件費などの支払いを行うと、現金不足に陥ることもあります。そんな時、手形割引を利用して現金化することで資金繰りを改善できます。

2.安い手数料で利用できる

手形割引でも割引手数料や手形取立料などの費用がかかりますが、銀行融資などと比較すると手形割引による手数料は低く抑えられています。そのため資金繰りに悩む中小企業にとって、有効な資金調達策となります。

3.他の融資と比較すると審査が通りやすい

手形割引を依頼した場合、手形割引を利用できるかどうかの審査を受けなければなりません。しかし、手形割引では決算表や資金繰り表の提出が求められるわけではなく、他の融資と比較すると厳しくないといえます。さらに、専門業者を利用した場合は、審査で重視されるのは手形振出人の信用力であるため、依頼者が銀行の融資の審査に落ちた人であっても利用することができます。

手形割引によるデメリット

手形割引を利用することによるデメリットもあわせて押さえておきましょう。

1.手形が不渡りになった場合は買い戻さなければならない

手形を振り出した会社が支払期日までに支払えなかった場合、その手形は不渡りになります。手形割引を利用したのち、その手形が不渡りになった場合、手形割引を利用した会社は、その手形を買い戻さなければならなくなります。そのため手形割引を利用する場合は、手形の振出人の信用力を確認しておくことが重要です。

2.額面金額すべてを受け取れない

他の融資に比べると安いとされる手形割引手数料ですが、支払期日を待って入金される現金よりは少ない額となります。

3.手形の金額を分割して受け取ることはできない

割引手数料を抑えようと、額面の金額すべてを受け取るのではなく、資金繰りに必要な最低限の金額だけを割り引いてもらいたい、と考える経営者もいるかもしれません。しかし、手形の金額を分割することはできません。

手形割引は銀行と業者どっちがオススメ?

手形割引を行ってくれる機関として、銀行や信託銀行のほか、専門業者もあります。銀行と専門業者のそれぞれのメリットを理解し、自社の現状に合ったところを選びましょう。

手形割引で銀行を利用するメリット

銀行を利用する場合、主に次のメリットがあります。

1.手形割引率が低い

上記でも紹介したように、手形割引率は一般的に、銀行が1~3%程度、信用金庫が2~5%程度とされています。業者の多くが5~20%程度であることを考えると、銀行は手形割引料が低いといえます。

2.利用する上での不安がない

専門業者の中には、「悪徳業者」も存在するため、業者を利用する場合は慎重に選定する必要があります。しかし、自社が長年つきあいのある銀行や地域に根を下ろしている信用金庫は、信頼性と安定性の面で不安なく利用できます。

専門業者に依頼するメリット

専門業者には銀行にはない2つのメリットがあります。

1.短期間で現金化できる

銀行に手形割引を依頼した場合、依頼人の財務状況や信用を審査するため数日間かかります。しかし、専門業者は審査に要する時間が短く、最短の場合、即日で現金化できます。

2.依頼人の信用力が低くても審査が通りやすい

専門業者は振出人の信用力を重視するため、依頼人の信用力が低くても審査が通りやすくなっています。

自社に合った業者を選ぶには?

銀行と専門業者それぞれのメリットを考え合わせると、次のように言えるでしょう。

- 自社に信用力があり、現金化まで数日間の余裕がある場合…手数料の低い銀行

- 自社に信用力があまりなく、すぐに現金が必要な場合…即日~2、3日で現金化できる専門業者

また、会社によっては手形割引以外の資金調達方法がふさわしい場合もあります。根本的な資金繰り改善を考えているのであれば、信頼のおける税理士やコンサルタントに相談するのも良い方法です。

まとめ

本記事では、手形割引について、あすかタックス&コンサルティングが解説しました。手形割引は、資金繰りに悩む経営者が、すばやく現金を入手し、資金繰りを改善する効果的な方法です。本記事では手形割引の仕組みとメリット・デメリット、また手形割引を依頼する場合、銀行と専門業者のどちらが良いかを見てきました。

手形割引は他の資金調達よりも審査が厳しくなく、手形を短時日で現金化できますが、反面、不渡りになった場合には買い取らなければならないというリスクもあります。自社にとって手形割引を通じて資金繰りを改善するのが最善の方法なのか、別に良い方法があるのかも含めて検討する必要があります。

あすかタックス&コンサルティングでは、手形割引に関する相談、また、資金繰り改善に関する相談に対応しています。資金繰りに悩む経営者は、ぜひ無料相談をご利用ください。

代表 石井 輝光

最新記事 by 代表 石井 輝光 (全て見る)

- 不動産投資は本当に節税にならない?知らないと損する誤解と仕組みを解説 - 2025年12月25日

- 不動産投資は若いうちに始めるべき?20代・30代が有利な理由を徹底解説 - 2025年12月25日

- 法人化の落とし穴!不動産を個人名義から法人名義に移すときの注意 - 2025年11月27日

ご相談ください

-

-

-