「永遠の繁栄へと導く経営革新ブログ」

目から鱗!仮決算による中間納付で資金繰り改善する方法

年に2度、支払わなくてはならない法人税は、中小企業にとっては負担感の大きいものです。しかし、今期に入って業績が悪化したにも関わらず、税務署から送られてくる予定申告に従って、算出される納税額をそのまま納付していませんか?

仮決算に基づいた申告を行えば、中間納付による納税額を抑え、資金繰りを改善することができます。本記事では仮決算に基づいた中間納付によって、資金繰りを改善する方法をわかりやすく説明します。

事業を続けていれば、かならず発生する税金。資金繰りがピンチの時は、重い負担となってのしかかってきます。仮決算に基づいた中間申告を理解し、今年度からお役立てください。

中間納付と中間申告、基本を理解しよう

最初に基本的な用語として中間納付と中間申告という2つの言葉を理解しておきましょう。

中間納付とは?

中間納付とは事業年度の中間地点で法人税の納税額の半分を納付することです。中間納付を行うことで、事業年度の上半期と下半期で納税額を均等に分散させることで、事業者の負担を軽くするという狙いがあります。

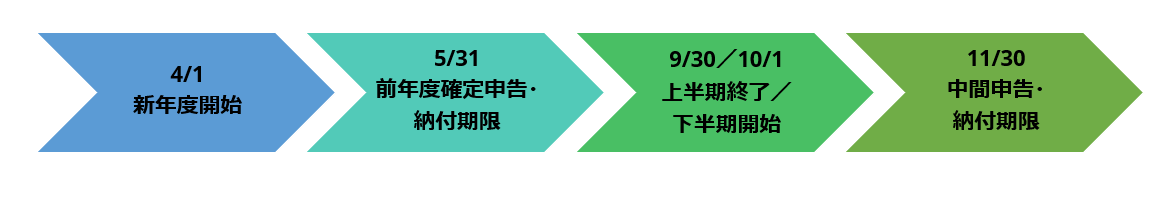

以下のタイムスケジュールで流れを見ていきましょう。ここでは4月1日から事業年度が始まる会社を例にしています。

前年度の法人の確定申告と法人税の納付を、5月31日までに行った後、4月1日から始まった今年度上半期の中間申告と納付を11月30日までに行います。

次に中間納付を行うための中間申告についてみておきましょう。

中間申告とは?

以下の条件に該当する法人は、中間申告を行わなければなりません。

〈中間申告をしなければならない事業者〉

- 法人設立から1年以上が過ぎた会社

- 前年度の確定法人税額が20万円を超え、予定申告額が10万円を超える会社

つまり、設立から1年以上が過ぎ前年度が黒字で法人税を20万円以上支払った会社は、中間申告を行わなければならないということです。また、合併によって新しく設立された会社は、新設であっても中間申告を行う必要があります。

2種類の中間申告

この中間申告には2種類の方法があります。

予定申告

中間納付は今年度の上半期の事業にかかる税金ですが、法人税はまだ確定していません。そのため、前年の確定申告を元にするのが「予定申告」です。予定申告を行った場合、前年度の法人税の半分を中間納税として納付します。正確には、以下の計算式で算出されます。

納税額=前の事業年度の法人税額÷前事業年度の月数(12か月)×6

仮に前年度の法人税額が100万円だった企業は次のようになります。100円未満が切り捨てであることに注意してください。

100万円÷12×6=499,998円→納税額=499,900円

仮決算に基づいた申告

前年度の事業と比較して、今期事業が振るわない場合、仮決算に基づいた申告を行います。

仮決算に基づいた申告は、事業年度が開始してから6か月が経過した時点で、中間決算を行います。その中間決算を1事業年度として仮決算して課税所得を算出し、法人税の予定納税額が決定します。算出は以下の計算式で行います。

課税所得=益金(収益)-損金(経費)

納税額=課税所得金額×法人税率

仮に帳簿上での収益が900万円、経費が300万円、法人税率が15%だった場合の納税額を見てみましょう。

課税所得=9,000,000-3,000,000=6000,000円

納税額=6,000,000×0.15=900,00円

ただし、仮決算に基づいた納税額が、予定申告の納税額を上回る場合は、この方法を取ることはできません。

また、仮決算による中間申告額がマイナスとなった場合でも、中間申告で還付を受けることはないことにも注意してください。

予定申告も仮決算に基づく申告もしなかったら?

この場合は予定申告で中間申告したものとみなされ(これをみなし申告といいます)、予定申告同様に前年度法人税の約半分を納付することになります。

仮決算で資金繰り改善できるスキーム

仮決算による中間申告は、業績の悪化した企業にとって検討すべき資金繰り改善方法です。先の例にもあるように、昨年度の確定申告に基づいた納税額が100万円であった場合、予定申告による中間納付では49万9,900円を納税しなければなりません。

しかし、上半期の収益が500万円、経費も500万円だったとします。

課税所得=500万円-500万円=0円

従って納税額も0円となります。仮決算に基づく中間申告を行えば、中間納税額を0円に抑えることができるのです。

しかし、上半期が赤字であっても、仮決算に基づく中間申告を行っていない場合、予定申告による納税額である49万9,900円を支払わなければなりません。

さらに、「今期は収益が0だったから税金はかからないだろう」と放置していると、予定申告による納税額に、さらに延滞税がかかってしまいます。

業績悪化に悩む会社は、ぜひ仮決算を行ってください。

仮決算で中間納付するメリット・デメリット

仮決算で中間納付するメリットとデメリットをまとめます。

仮決算で中間納付を行うメリット

仮決算によって中間納付を行うメリットは、資金繰りの改善にあります。中間納付の制度自体が、納税を年に2度に分け、資金繰りをスムーズにすることを目的としたものですが、とりわけ今期に入って業績が悪化した企業にとって、法人税額の軽減は資金繰りの上で大きなメリットとなります。

仮決算で中間納付を行うデメリット

仮決算で中間納付を行う際のデメリットは、中間申告に伴う事務作業が必要となることです。

予定申告であれば税務署から送られてくる中間申告書に必要な数字を記入すれば良いのですが、仮決算にもとづく中間申告を行う場合は、仮決算を行ったうえで、中間申告書ではなく確定申告書と同じ様式で申告する必要があります。

半期を1期とみなして行う仮決算であっても、通常の決算と同様の手間がかかります。この手間と時間は、仮決算を行う場合のデメリットといえるでしょう。

あわせて仮決算で中間納付をする場合は、以下の添付書類の提出も義務付けられています。

- 上半期6か月分の貸借対照表

- 上半期6か月分の勘定科目内訳書

- 上半期6か月分の損益計算書

- 上半期6か月分の株主資本等計算書

そのため、業績不振の会社は、信頼できる税理士やコンサルタントと相談して、早めに仮決算を行い、中間申告に取り掛かる必要があります。

まとめ

本記事では、業績の悪化した会社が、仮決算による中間納付を行い、資金繰りを改善する方法について、あすかタックス&コンサルティングが解説しました。

法人税の負担は中小企業にとって決して軽いものではありません。特に、前年度が好調であったにもかかわらず、今年度に入って業績の悪化した企業にとって、前年度の確定申告を元に算出される予定申告による納税は、重い負担となります。

そんな時、検討したいのが仮決算による中間納付です。本記事では中間申告・中間納付の基本を説明した上で、仮決算による中間納付によって資金繰りを改善する方法を説明しました。

資金繰り改善についてはメリットのある仮決算による中間納付ですが、確定申告同様の事務作業が必要になるデメリットもあります。あすかタックス&コンサルティングでは、中間納付に関する相談、また、税金や資金繰り改善に関する相談に対応しています。資金繰りに悩む経営者は、ぜひ無料相談をご利用ください。

代表 石井 輝光

最新記事 by 代表 石井 輝光 (全て見る)

- 不動産投資は本当に節税にならない?知らないと損する誤解と仕組みを解説 - 2025年12月25日

- 不動産投資は若いうちに始めるべき?20代・30代が有利な理由を徹底解説 - 2025年12月25日

- 法人化の落とし穴!不動産を個人名義から法人名義に移すときの注意 - 2025年11月27日

ご相談ください

-

-

-