もし、あなたが以下の3つの条件に当てはまるようでしたら

今すぐ、ご連絡ください。

-

賃貸物件を

1つ以上持っている -

賃貸収入が

年間2,000万円以上 -

不動産管理会社を

つくってない

すぐに所得税が減り...将来、相続で困ることもなくなる...

そんなサービスがあります。

すでに賃貸物件を

所有されている方向け

資産形成&相続対策サービス

OK

OK

自分の代、子供の代、孫の代。この先3代を見据えた「永続繁栄の仕組みづくり」が、当サービスの特徴です。以下の6つの取組みはほんの一部。書籍やセミナーでは学べない、専門家ならではのノウハウにご期待ください。

- 01

不動産管理会社設立コンサルティング

- 02

相続シミュレーション

- 03

資産形成シミュレーション

- 04

節税コンサルティング

- 05

役員報酬の選定

- 06

経費になるものアドバイス

サービス費用

最初の相談は無料。賃貸物件の数やエリア、相続人数等により、御見積り上で不動産管理会社を用いた「永続繁栄の仕組み」をご提案させていただきます。税理士としての経験をいかした相続や節税コンサルティングにも定評があります。

| 相談 | 無料 |

|---|---|

| 提案料 | 10~30万円 |

| 顧問料 | 3~5万円/月 |

対応エリア

当サービスの対応エリアは東京、神奈川、千葉、埼玉が中心になります。

特に賃貸物件の収益性の高いエリアは有利です。

不動産管理会社を用いた「会社管理最適方式」とは?

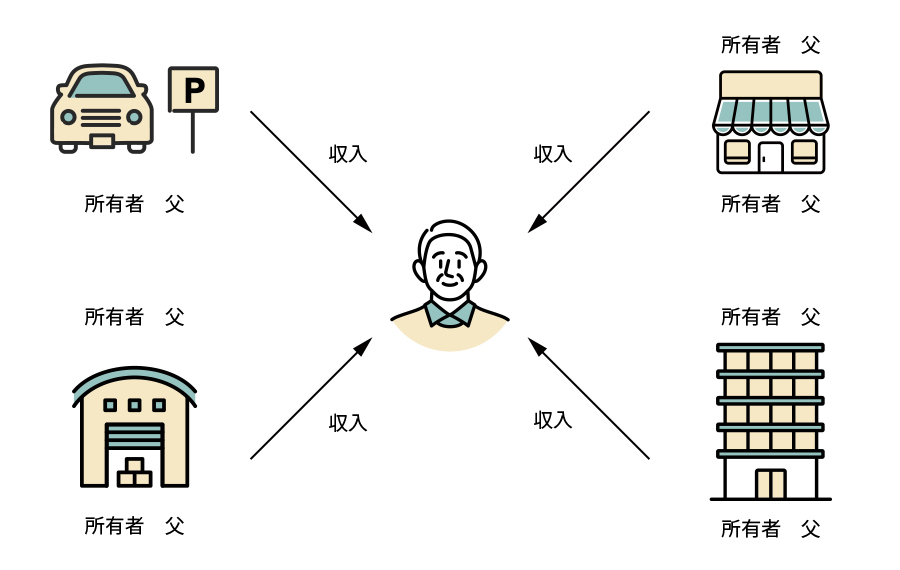

やってはいけない「個人方式」

個人ですべてを所有して収入を得る方式。税金が高くなるため、オススメしません。

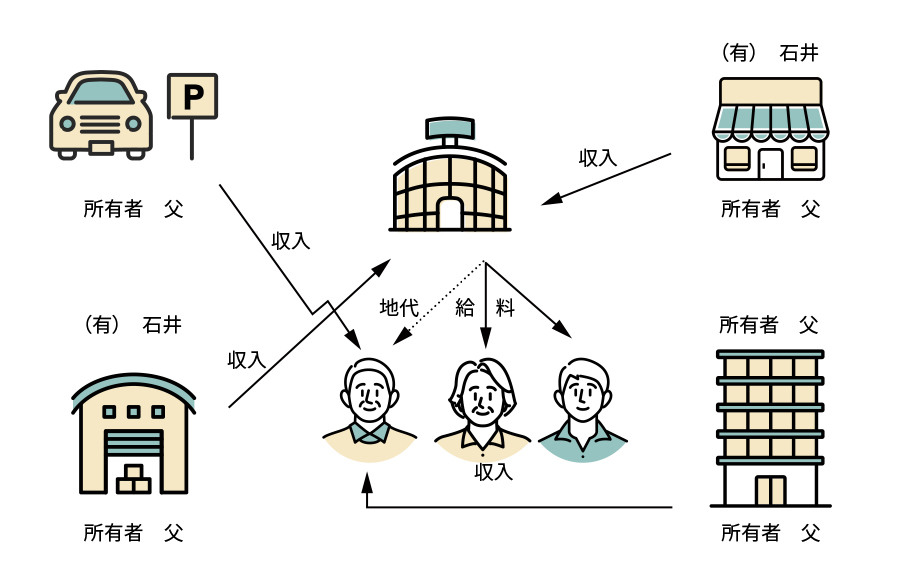

もっとも節税効果の高い

「会社管理最適方式」

賃貸物件の一部は個人所有とし、一部は会社所有とします。本人に地代と給料が支払われ、会社の役員や社員である妻、息子には給料が支払われる仕組みです。

会社管理最適方式で

所得税等が減った実例

以下の表は、あすかタックス&コンサルティング独自の「会社管理最適方式」により、個人の所得税等が大幅に軽減された実例を示しています。江戸川区のAさんは所得1,100万円で税額が125万円減り、節税率は61.5%。他の事例でも税額が約300万~500万円減少しており、節税効果は50%以上に達しています。賃貸物件のオーナー様が不動産管理会社を活用して節税することで、効果的に税負担を軽減できることがわかります。

| 適用 | 江戸川区 Aさん |

横浜市 Bさん |

千葉市 Cさん |

川崎市 Dさん |

|

|---|---|---|---|---|---|

| 年間所得金額 | 1,100万円 | 1,400万円 | 2,490万円 | 2,500万円 | |

| 税額 | 採用前 | 203万円 | 595万円 | 738万円 | 896万円 |

| 採用後 | 78万円 | 296万円 | 288万円 | 384万円 | |

| 節税額 | 125万円 | 299万円 | 450万円 | 512万円 | |

| 節税の割合 | 61.5% | 50.2% | 60.9% | 57.1% | |

永続繁栄の事例

西東京市A家の場合

| 総資産 | 8億円 |

|---|---|

| 相続税 | 2.5億円 |

| 収入等 | 貸植木業、農業、アパート4棟賃貸収入収支差額100万円 |

| 家族構成 |

社長 75歳 取締役・奥様(経理) 72歳 取締役・長男(家族4人) 55歳 次男(家族4人)52歳 |

仕事の主な収入源である貸植木の事業は、ほとんど利益が出ておらず、資金繰りや生活の面でも厳しい状況が続いていました。長い間、どうにかしてこの状況を改善できないかと相談を受けていました。

ご自身のアパート経営は思うように収益が上がっていませんでしたが、「優良な中古マンションを取得することで、生活が豊かになり、さらに相続破綻のリスクからも解放される可能性がありますよ」と提案しました。

東京郊外の駅から徒歩5分という好立地の賃貸マンションに、4億円を投資しました。その結果、賃貸収入は毎年4,000万円に増加しました。総資産は12億円に達し、年間の賃貸収入も4,000万円増加しました。また、相続税の評価額は4億円の物件に対して0.6倍の2.4億円まで下がり、相続税は7,200万円の減税効果が得られました。

賃貸収入が年4,000万円に増加し、社長の年収は1,200万円、次男が960万円、妹が100万円と、それぞれが豊かな暮らしを送れるようになりました。今では、長男がベンツに乗りながら毎月マンションの管理を行い、悠々自適な生活を送っています。

横浜のB家の場合

総資産が3億円で、将来的に7,000万円の相続税が予測されていた役所勤務のご夫婦。夫婦仲が悪く、旦那さんとは生前から相続をめぐって争いが絶えない状況でした。

このような状況下で、財産と収入を増やす方法を提案しました。老朽化により採算が悪くなっていたアパートを1億円で売却し、その自己資金をもとに、私鉄駅から徒歩1分という好立地の駅前マンションを3億円で取得しました。この物件は旧財閥系不動産会社の紹介によるもので、100%満室の状態で賃貸収入は年間1,800万円に増加しました。

その後、相続が発生しましたが、3億円の借金があることが相続時に有利に働き、結果として旦那さんは相続を放棄しました。これにより、相続の問題は無事に解決しました。

この投資により、賃貸マンションの価値は3億円、賃貸収入は年間1,800万円に達しました。総資産は6億円に増加し、相続税の評価額は3億円から1.8億円に減少しました。その結果、相続税は5,400万円の減税効果が得られました。

国分寺市のC家の場合

総資産10億円、将来的に2.6億円の相続税が予測されていたご家庭。不動産からの年間所得税や固定資産税が2,000万円に達しており、対策が必要な状況でした。

そこで、不動産所得税の節税対策として、不動産管理会社を設立し、年間1,000万円の節税を実現しました。ちょうどその頃、勤めていた航空会社でリストラに遭い、年収1,000万円を失ったばかりでしたが、この節税対策によりその収入減を補填できるとして、大変喜んでおられました。

そして、20年後に相続が発生しましたが、節税によって生じた余剰資金を相続税の支払いに備えて貯蓄していたため、土地を売却することなく、相続税をキャッシュで納めることができました。

江戸川区のD家の場合

経営方針は、家族が永続的に繁栄することです。そのためには、財産と収入を増やし、豊かさを築き上げていくことが不可欠です。

現在、旦那様(80歳)の総資産は30億円で、将来的に14億円の相続税が見込まれています。一方、奥様(77歳)の総資産は10億円で、将来的な相続税は3.5億円となっています。お子様は、長男が53歳、次男が50歳、三男が47歳です。

広大な青空駐車場と貸家がある土地を、介護施設に8億円で売却しました。その資金を元手に、秋葉原に8億円、赤坂に5億円、神田に4億円の物件を取得しました。これらの取得には一部借入も活用し、合計の総資産は17億円となりました。これにより、賃貸収入は年間6,000万円に増加しました。

相続税評価額は17億円の物件に対して、0.6倍の10.2億円に引き下げられました。結果として、相続税は5.61億円の減税効果が見込まれます。

まずは、お気軽にご相談ください

代表石井 輝光

私たちは、46年間資産家向けに、「家」と「会社」の永続繁栄に寄与して参りました。お客様は、様々な資産家です。そのお客様のニーズと経営体質によって求められるものが多岐にわたります。

この長年の経験とノウハウを一般の資産家にも提供することといたしました。どうぞ、ご遠慮なくご相談いただければ幸いです。

ご相談ください

-

-

-